Liquiditeitsindicatoren Wat gebruiken ze, berekening, analyse, voorbeelden

- 1895

- 13

- Aaron Okuneva

De Liquiditeitsindicatoren Ze zijn een belangrijke klasse van financiële indices die worden gebruikt om de toereikendheid van een schuldenaar te bepalen om te betalen voor de schuldenverplichtingen op korte termijn zonder extern kapitaal te vergroten.

Ze meten de capaciteit van een bedrijf om schuldenverplichtingen en hun veiligheidsmarge te betalen door de berekening van metrieken, zoals de circulatie -indicator, de snelle indicator en de operationele kasstroomindicator.

Bron: Pixabay.com

Bron: Pixabay.com Liquiditeit is niet alleen een maat voor hoeveel effectief een bedrijf heeft. Het is ook een gemakkelijke meting die de organisatie zal zijn om voldoende effectief te verzamelen of contante activa te converteren.

Activa zoals debiteuren, waarden met waarden en inventaris zijn voor veel bedrijven relatief eenvoudig om ze op korte termijn contant te maken. Daarom gaan al deze activa de liquiditeitsberekening van een bedrijf in.

Huidige verplichtingen worden geanalyseerd met betrekking tot liquide activa om de dekking van korte termijn schulden in een noodgeval te evalueren.

[TOC]

Werkkapitaal als indicator

Het bedrag van het werkkapitaal van een bedrijf wordt ook genoemd als een liquiditeitsindicator.

Een bedrijf met een grote hoeveelheid inventaris die moeilijk te verkopen is, kan echter een groot aantal werkkapitaal en een gunstige circulerende indicator hebben, maar het heeft mogelijk geen liquiditeit.

Daarom kunnen de debiteurenrotatie -index en de inventarisrotatie -index betere informatie verstrekken over de capaciteit van een bedrijf om in contanten in contanten te omzetten om de verplichtingen te betalen wanneer ze komen.

Waar zijn liquiditeitsindicatoren voor?

Liquiditeitsindicatoren tonen de contante niveaus van een bedrijf en de mogelijkheid om andere contante activa om te zetten om verplichtingen en andere verplichtingen op korte termijn te betalen.

Circulerende indicator

De circulatie -indicator meet de capaciteit van een bedrijf om kortetermijnverplichtingen te betalen, die binnen een jaar moeten worden betaald, met circulerende activa, zoals effectieve debiteuren en voorraden.

Dit betekent dat een bedrijf een beperkte tijd heeft om geld in te zamelen om deze verplichtingen te betalen. Huidige activa als effectief, kasequivalenten en bespreekbare waarden kunnen gemakkelijk kortetermijncontanten worden.

Dit betekent dat bedrijven met hogere hoeveelheden circulerende activa hun circulerende verplichtingen gemakkelijker kunnen betalen wanneer ze komen, zonder dat ze langetermijnactiva moeten verkopen die inkomsten genereren.

Kan u van dienst zijn: primitieve economische systemen en hun kenmerkenHoe hoger de liquiditeitsindicator, hoe beter de liquiditeitspositie die het bedrijf heeft.

Snelle indicator

Het meet het vermogen van een organisatie om zijn korte -termijnschulden met de meeste liquide middelen te vervullen. Daarom sluit het de voorraden van circulerende activa uit. Het is ook bekend als "Acid Test Indicator".

Contant, kasequivalenten, korte -termijninvesteringen of verhandelbare waarden en circulerende rekeningen worden beschouwd als snelle activa.

Investeringen op korte termijn of verhandelbare waarden omvatten verhandelbare waarden en waarden die beschikbaar zijn voor verkoop die in de komende 90 dagen gemakkelijk contant kunnen worden.

Onderhandelbare waarden worden onderhandeld in een open markt met een bekende prijs en gemakkelijk beschikbare kopers. Elke actie in de New York Stock Exchange zou worden beschouwd als een commerciële garantie, omdat deze gemakkelijk aan elke belegger kan worden verkocht wanneer de markt open is.

Finance's Fire Test laat zien hoe goed een bedrijf snel zijn contante activa kan veranderen om circulerende verplichtingen te betalen. Het toont ook het niveau van snelle activa met betrekking tot circulerende verplichtingen.

Oorrangsdagen

Het verwijst naar het gemiddelde aantal dagen om een bedrijf te nemen om de betaling in rekening te brengen na een verkoop.

Hoewel de lopende dagen hoger zijn, betekent dit dat een bedrijf te lang duurt om de betaling te innen en zijn kapitaal in debiteuren verbonden.

Hoe worden ze berekend?

Circulerende indicator

Het wordt berekend door circulerende activa te delen tussen circulerende verplichtingen. Deze relatie is aangegeven in numeriek formaat, in plaats van in het percentage formaat. Hier is de berekening:

Circulerende indicator = circulerende circulerende activa / aansprakelijkheden.

Bedrijven hebben algemene en langdurige activa en passiva nodig. Deze divisie stelt beleggers en schuldeisers in staat om belangrijke redenen te berekenen, zoals de circulerende indicator.

In financiële overzichten worden circulerende accounts altijd gerapporteerd voor langdurige rekeningen.

Snelle indicator

De snelle indicator wordt berekend door contant geld toe te voegen, kasequivalenten, kortetermijninvesteringen en de vorderingen van lopende rekeningen en vervolgens verdeeld tussen circulerende verplichtingen.

Snelle indicator = (effectief + kasequivalenten + verhandelbare waarden + debiteuren) / Circulerende verplichtingen.

Soms geven de financiële overzichten van het bedrijf geen uitsplitsing van snelle activa in de balans. In dit geval kan de snelle indicator nog steeds worden berekend, zelfs als sommige van de snelle activa -totalen onbekend zijn.

Kan u van dienst zijn: Quaternary Sector: kenmerken, economische activiteiten, voorbeeldenDe inventaris- en vooruitbetaalde kosten van de totale circulerende activa voor de teller worden eenvoudig afgetrokken. Dat wil zeggen, een andere manier om dit uit te drukken is:

Snelle indicator = (huidige activa - inventaris - prepaid uitgaven) / huidige verplichtingen.

Oorrangsdagen

In afwachting van dagen worden over het algemeen kwartaal of jaarlijks berekend, gemiddeld debiteuren uit de periode en het delen ervan tussen dagelijkse inkomsten: dagen van verkoophellingen = gemiddelde debiteuren / inkomsten per dag.

Analyse

Liquiditeit is het vermogen om snel en economisch contante activa om te zetten. Liquiditeitsindicatoren zijn nuttiger wanneer ze op een vergelijkende manier worden gebruikt. Deze analyse kan intern of extern zijn.

Interne analisis

Interne analyse van liquiditeitsindicatoren impliceert het gebruik van meerdere boekhoudperioden die worden gerapporteerd met behulp van dezelfde boekhoudmethoden.

De vergelijking van de voorgaande tijdsperioden met de huidige activiteiten stelt analisten in staat om bedrijfswijzigingen te controleren.

Over het algemeen zal de grotere liquiditeitsindicator aantonen dat een bedrijf meer vloeistof is en een betere dekking heeft van de hangende schulden.

Externe analyse

Externe analyse impliceert het vergelijken van de liquiditeitsindicatoren van het ene bedrijf met een ander, of met een hele branche. Deze informatie is nuttig voor het vergelijken van de strategische positionering van het bedrijf met betrekking tot haar concurrenten, bij het vaststellen van referentiedoelstellingen.

De analyse van de liquiditeitsindicator is mogelijk niet zo effectief wanneer verschillende industrieën worden geanalyseerd, omdat bedrijven in verschillende industrieën ongelijksoortige financieringsstructuren vereisen.

De analyse van de liquiditeitsindicator is minder effectief in het vergelijken van bedrijven van verschillende grootte op verschillende geografische locaties.

Verschil tussen solvabiliteit en liquiditeit

In tegenstelling tot liquiditeitsindicatoren, meten solvabiliteitsindicatoren de capaciteit van een bedrijf om aan zijn totale financiële verplichtingen te voldoen.

Solvency is gerelateerd aan de algemene capaciteit van een bedrijf om schuldenverplichtingen te betalen en commerciële activiteiten voort te zetten, terwijl liquiditeit zich meer richt op circulerende financiële rekeningen.

Een bedrijf moet meer totale actieve dan totale verplichtingen hebben om oplosmiddel te zijn en meer circulerende actieve dan circulerende verplichtingen om liquiditeit te hebben.

Hoewel solvabiliteit niet rechtstreeks verband houdt met liquiditeit, tonen liquiditeitsindicatoren een voorbereidend perspectief in verwijzing naar de solvabiliteit van een bedrijf.

De solvabiliteitsindicator wordt berekend door het nettoresultaat te delen plus de afschrijving van een bedrijf over de verplichtingen op korte en lange termijn. Dit geeft aan of het nettoresultaat van een bedrijf zijn totale verplichtingen kan dekken.

Kan u van dienst zijn: marginale analyseOver het algemeen wordt een bedrijf met een hogere solvabiliteitsindicator beschouwd als een gunstiger investering.

Voorbeelden

Een paar van deze liquiditeitsindicatoren kunnen worden gebruikt om hun effectiviteit aan te tonen bij de evaluatie van de financiële toestand van een bedrijf.

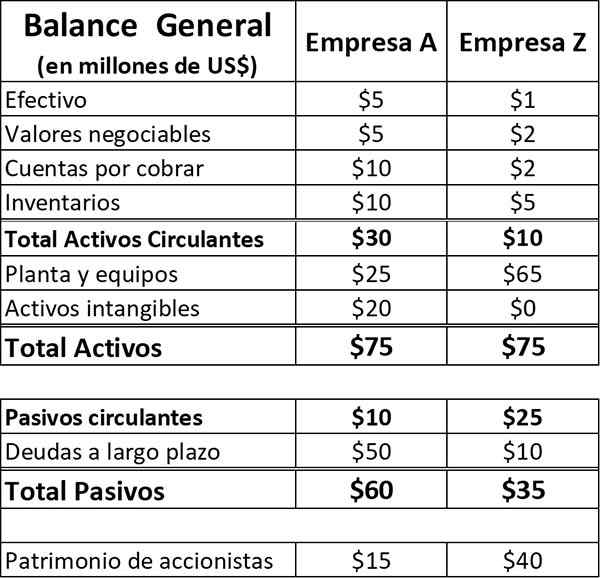

Overweeg twee bedrijven, Company A en Company Z, met de volgende activa en passiva in hun balansen (cijfers in miljoenen dollars). Beide bedrijven zijn actief in dezelfde productiesector.

In dit voorbeeld zal worden aangenomen dat circulerende verplichtingen alleen bestaan uit te betalen rekeningen en andere verplichtingen, zonder schulden op korte termijn.

Voor bedrijf A, als de formules worden genomen om de overeenkomstige indicatoren te berekenen, is dit:

- Circulerende indicator = $ 30 / $ 10 = 3.0.

- Snelle indicator = ($ 30- $ 10) / $ 10 = 2.0.

Evenzo worden de overeenkomstige formules voor de indicatoren toegepast op het bedrijf Z:

- Circulerende indicator = $ 10 / $ 25 = 0,40.

- Snelle indicator = ($ 10- $ 5) / $ 25 = 0,20.

Conclusies

U kunt een reeks conclusies krijgen over de financiële toestand van deze twee bedrijven uit deze indicatoren.

Bedrijf A heeft een hoge mate van liquiditeit. Op basis van de circulerende indicator heeft het $ 3 korte termijn activa voor elke $ 1 van circulerende verplichtingen.

De snelle indicator wijst op voldoende liquiditeit, zelfs na het uitsluiten van voorraden, met $ 2 in activa die snel in contanten kunnen worden omgezet voor elke dollar circulerende verplichtingen. Samenvattend, bedrijf A heeft een comfortabele liquiditeitspositie.

Het Z -bedrijf bevindt zich in een andere positie. De circulerende indicator van het bedrijf van 0,4 toont een ongepaste liquiditeitsgraad met slechts 40 cent van de huidige circulerende activa om elke $ 1 van de circulerende verplichtingen te dekken.

De snelle indicator suggereert een nog ernstiger liquiditeitspositie, met slechts 20 cent aan liquide middelen voor elke $ 1 van circulerende verplichtingen. Over het algemeen bevindt het Z -bedrijf zich in een gevaarlijke liquiditeitssituatie.

Referenties

- Will Kenton en Adam Hayes (2019). Definitie van liquiditeitsratio. Baten. Uitgebracht van: Investopedia.com.

- Boekhoudcoach.com (2019). Wat is een liquiditeitsratio? Genomen van: AccountingCoach.com.

- My Accounting Course (2019). Liquiditeitsratio's. Uitgevoerd uit: MyCountingCourse.com.

- Clerax (2018). Liquiditeitsratio, formule met examens. Genomen van: Cleartax.in.

- Steven Bragg (2018). Liquiditeitsratio's. Boekhoudhulpmiddelen. Genomen uit: Accountingools.com.

- Rosemary Peavler (2019). Liquiditeits- en liquiditeitsratio's. De balans kleine bedrijven. Genomen uit: thebalancesmb.com.

- « Economische haalbaarheid wat is en hoe wordt het gedaan

- Volume of Sales Wat het is, hoe het te berekenen, voorbeelden »